股票杠杆炒股平台

- 发布日期:2024-01-08 20:02 点击次数:171

突然“转向”!鲍威尔在想什么?

来源:华尔街见闻 葛佳明

华尔街列数据质疑鲍威尔:“突然转鸽”根本不是数据原因,可能与美国政府“施压”有关。野村警告,鲍威尔的这种行为对宏观经济影响是巨大的,金融状况突然宽松,可能会引发新一轮通胀。

短短两周美联储主席鲍威尔为何突然“转向”?这或许是华尔街当前最困惑的问题。

12月1日,鲍威尔还警告市场“现在猜何时开始宽松太早了”,而在12月13日的新闻发布上却称“开始讨论降息的问题”。

连有美联储通讯社之称的Nick Timiraos都没“想明白”,在X(原twitter)上发文感叹道:这两周到底发生了什么。

华尔街有观点认为,近期公布的数据、金融风险、实际利率等原因都无法合理化鲍威尔向市场“屈服”,最有可能的原因便是来自美国政府的压力,拜登为了支持率施压。

12月点阵图显示,美联储预计2024、2025、2026分别降息75bp(9月50bp)、100bp(9月125bp)、75bp(9月100bp),其实仅相当于明后两年多一次降息,把本应于2025年进行的降息,提前到了2024年这个“大选年”来进行。

而野村证券美洲事业部董事总经理Charlie McElligott在最近的报告中警告称,鲍威尔的这种“防御性转鸽”对宏观经济影响是巨大的。

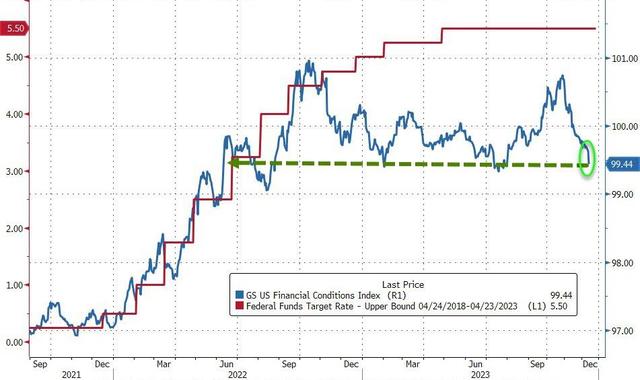

野村认为,美联储的此次举动是为了推进经济“软着陆”,在通胀降至2%之前,减轻因政策过于紧缩而产生的负面影响,通过一定程度的刺激来促进经济增长。但市场参与者情绪高涨,导致金融状况达到美联储紧缩政策期间最宽松的水平,这可能会引发新一轮通胀:

自鲍威尔的新闻发布会以来,金融状况已达到了2022年6月以来最宽松的水平。

与数据有关系吗?

华尔街首先盘点了这12天里美国官方发布的经济数据,得出结论:与数据基本无关。

这段时间里美国公布的的主要经济报告包括:12月5日公布的11月ISM服务业PMI指数、12月8日公布的11月非农就业报告和12月密歇根大学消费者信心报告、12月12日公布的11月CPI报告,统计甚至还涵盖了周四刚刚公布的零售销售数据。

美国11月ISM服务业指数52.7,好于预期的52.3,10月为51.8。随着商业活动和就业的回升,美国服务业在11月份回暖,以比10月更快的速度扩张。

11月非农数据超预期火爆,11月非农新增19.9万,远超前值的15万,失业率意外降至3.7%,10月为3.9%,工资增幅小幅超预期,平均时薪环比增长0.4%,高于10月的0.2%,为年内最高增速。

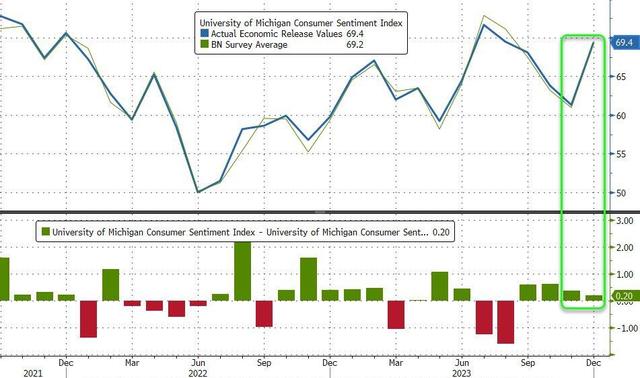

在非农发布的同一天,密歇根大学消费者信心指数初值也升至了69.4,远高于11月份的61.3。

最后,昨日刚刚公布的美国零售数据显示,美国11月份零售销售额环比增长0.3%,超出前值和市场预期的-0.1%,增速再次由负转正,零售销售全面超预期。

一一列出美国在这12天中发布的重要经济数据可以看出,强于预期且逐步改善的数据走势,似乎都无法支持美联储突然鸽派转向。

Nick Timiraos则认为,本周三(利率决议公布前数小时)PPI数据可能是美联储改变决定的原因之一,一些委员在会议进行到一半时改变了主意。

根据美国劳工部周三公布的数据,美国11月PPI环比涨幅为0,同比上涨0.9%,创6月以来的最低增速。但有观点则称,PPI并非美联储首选通胀指标,其最爱的通胀衡量标准——核心PCE物价指数仍然顽固,这点站不住脚。

这不免让市场上出现了质疑声:美联储声称依赖经济数据做决定,这是否从头到尾都是一句“骗人的套话”?

与美国金融市场风险有关?

有观点认为,鲍威尔的突然转向或许暗示着美国金融市场出现某些重大风险,但被美联储捂得严严实实的,市场并不知道。

荷兰国际集团分析认为,风险可能存在于商业地产、租房市场或私人信贷这些对高利率过度敏感的领域,还有观点猜测可能跟美债流动性风险有关。

华尔街见闻此前提及,今年以来,有关美国商业地产行业的负面消息层出不穷:多处大型房产违约,写字楼入住率下降,利率上升使再融资变得困难;而通胀和失业正打压租房市场需求,同时,私人信贷市场的扩张可能导致系统性风险增加,从而影响经济的整体稳定性。

德银在最新发表的全球经济风险报告中认为,美债经过这两年的美国财政赤字压力、美国政府债务上限风波和地区性银行业风暴之后,是否还会有大量投资者买单?这可能是接下来华尔街要面临的重大市场风险之一。

与美国政府有关?

上述可能性度排除后,华尔街还出现了一个有些“阴谋论”的猜测:美联储的急速转鸽,与来自美国政府的压力有关。

10月3日,美国财长耶伦首先对的金融环境指数(FCI)的收紧表达了自己的看法,她表示,利率的持续上升并非一成不变。

就在12月的议息会议前夕,耶伦最新表态称,目前通胀下降意味着,在美联储保持名义利率不变的情况下,经通胀调整后的实际利率正在上升,这似乎也成为美联储末来降息的合理理由。

耶伦还认为,如果利率环境维持在“远高于预期”的水平,美国将面临更加艰巨的任务来控制赤字。美国财政部的数据显示,截至10月底,所有未偿债务的加权平均利率为3.05%,这是2010年以来的最高水平,较2022年同期增加87个基点。

为了弥补赤字,美国政府可能会借入越来越多的资金,从而令债务大山更加难以跨越。而随着利率高企,美国的偿债负担又日益沉重,这可能会进一步加剧赤字问题,从而令美国财政陷入恶性循环。

因此媒体分析指出,在庞大的债务面前,鲍威尔突然转向,将极大地帮助耶伦摆脱困境,

与此同时,媒体分析指出,本周发布的一份最新民意调查显示,在美国通胀居高不下等多项不利因素的影响下,拜登的支持率正降至历史新低。而美联储最新的点阵图预测更多的是在把本应于2025年进行的降息,提前到了2024年这个“大选年”来进行,很难说明此举与政治无关。

对市场会产生什么影响?

分析指出,当前的市场情况似乎在某种程度上类似于“量化宽松/投资组合再平衡”交易。

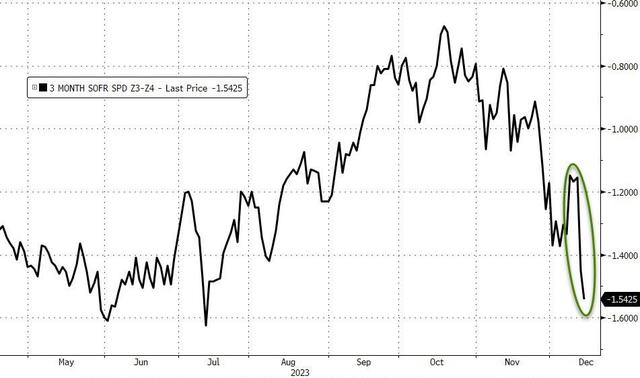

从最直观的市场影响来看,美债持续上涨,收益率连日跳水、盘中下行超过10个基点。基准十年期美债收益率自8月以来首次击穿4.0%关口,对利率敏感的两年期美债收益率半年来首次下破4.40%。

市场对美联储明年大幅降息的预期进一步高涨,一度定价预计明年将合计降息160个基点,相当于至少六次25个基点的降息。

美股三大股指连续六个交易日集体收涨,但盘中三大美股指涨势消退,均曾转跌,微软等多只蓝筹科技股盘中回落,分析指出,标普已处于超买水平之际,令人怀疑美股是否已涨过头,面临回调风险。

有评论称,不能保证股市狂欢持续下去,过去两年市场押注降息时,遇到美联储未如期采取行动,就措手不及,未来几个月,如果出现CPI或就业方面的意外数据,就可能促使交易者改变方向。

所以有分析师认为,美股未来走势或许会快速上涨,然后迅速下跌。

同时,从美元来看,对于大多数投资者而言,押注美元走弱已经是一种相当普遍的策略,且市场上存在大量投机性的“美元空头”头寸,“做空美元”交易显得异常拥挤。

风险提示及免责条款

市场有风险,投资需谨慎。本文不构成个人投资建议,也未考虑到个别用户特殊的投资目标、财务状况或需要。用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

股市回暖,抄底炒股先开户!智能定投、条件单、个股雷达……送给你>>

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭明煜

- 银行原董事长被查!A股回暖 千亿巨头突然爆发2024-04-25